Reforma de la Ley Concursal: novedades en la fase de «pre-concurso»

"La Directiva impone a los Estados Miembro la obligación de implantar instrumentos de alerta y prevención de la insolvencia que permitan efectuar un diagnóstico precoz"

Reforma de la Ley Concursal: novedades en la fase de «pre-concurso»

"La Directiva impone a los Estados Miembro la obligación de implantar instrumentos de alerta y prevención de la insolvencia que permitan efectuar un diagnóstico precoz"

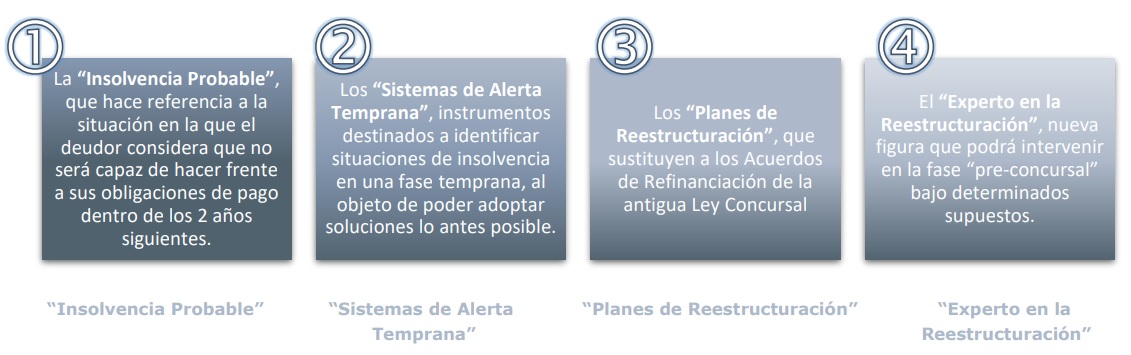

La reforma del Texto Refundido de la Ley Concursal, que transpone la Directiva (UE) 2019/1023 sobre marcos de reestructuración y que se aprobó el pasado 25 de agosto en el Congreso de los Diputados, nos trae varias novedades de calado en lo que se refiere a la fase “pre-concursal” e introduce estos 4 nuevos conceptos:

Con la introducción de estos cambios, la ley pretende que se puedan identificar posibles situaciones de insolvencia en las empresas en un estado más temprano, y poner en marcha soluciones cuando la situación todavía no es tan crítica, de forma que éstas tengan más probabilidades de éxito y los deudores no tengan que llegar siquiera a solicitar el concurso de acreedores. El fin último, salvar a más empresas, con lo que esto conlleva: conservar tejido empresarial y puestos de trabajo.

-

Insolvencia Probable

Antes los deudores sólo estaban obligados a solicitar el concurso de acreedores (o, si así lo consideraban más conveniente, a comunicar la apertura de negociaciones con los acreedores) dentro de los dos meses siguientes a la fecha en que hubieran conocido o debido conocer el estado de insolvencia actual, que se produce cuando el deudor no puede cumplir regularmente con sus obligaciones exigibles (Vg.- embargos por ejecuciones que afecten de manera generalizada al patrimonio del deudor; sobreseimiento generalizado de pagos corrientes; impago superior a tres meses de obligaciones tributarias, de Seguridad Social, salarios e indemnizaciones, etc.). Y existía la posibilidad de solicitar el concurso cuando se preveía que la insolvencia actual se iba a producir a tres meses vista (insolvencia inminente).

Ahora, sin embargo, los deudores podrán comunicar e iniciar las negociaciones con los acreedores bajo el paraguas de la Ley Concursal, siempre que sea objetivamente previsible que no van a poder hacer frente a las obligaciones que venzan en los próximos 2 años; es decir, se crea un “primer escenario” de insolvencia (insolvencia probable) que supone una fase aún más temprana que la insolvencia inminente. Esta nueva comunicación va a constituir un trámite mucho más reglado y con mayores efectos según un enfoque mucho más flexible, de modo que se permita la viabilidad del proceso. ¿Y por qué tiene sentido llevar a cabo las negociaciones bajo el paraguas de la Ley Concursal? Porque el deudor queda así protegido, por ejemplo, de ejecuciones de activos o contratos necesarios para la actividad ordinaria, de forma que éste pueda continuar con sus operaciones mientras se están llevando a cabo dichas negociaciones. Es más, con la nueva ley, también se suspende el deber legal de disolver la sociedad por pérdidas que hayan dejado la cifra de patrimonio neto por debajo de la mitad del capital social.

-

Sistemas de Alerta Temprana

La Directiva impone a los Estados Miembro la obligación de implantar instrumentos de alerta y prevención de la insolvencia que permitan efectuar un diagnóstico precoz de posibles situaciones de dificultades financieras o, como hemos explicado antes, de “insolvencia probable”. La nueva ley contempla lo siguiente:

- Se establecerán servicios de asesoramiento gratuito y confidencial a empresas en dificultades.

- Se mantendrá la página web de «Autodiagnóstico de salud empresarial» del Ministerio de Industria, Comercio y Turismo, que ya dispone de acceso libre y gratuito.

- Por último, también considera la nueva ley un instrumento de alerta temprana el hecho de que, en caso de ejecución judicial, si el ejecutado no señala bienes susceptibles de embargo o el valor de los señalados fuera insuficiente para el fin de la ejecución, el letrado de la Administración de Justicia debe advertir al ejecutado de que, en caso de insolvencia (ya sea probable, inminente o actual), puede comunicar al juzgado competente el inicio o la voluntad de iniciar negociaciones con acreedores para pactar un Plan de Reestructuración de la deuda y que, si encontrándose en estado de insolvencia actual no lo hace, debe solicitar la declaración de concurso.

-

Planes de Reestructuración

Estos instrumentos presentan varias diferencias con respecto a los antiguos “Acuerdos de Refinanciación” y que veremos a continuación. Recordemos que estos planes resultarán de la negociación del deudor con los acreedores, en una fase “pre-concursal”, y que comunicar el inicio de estas negociaciones al Juzgado competente protegen al deudor de ciertas ejecuciones de activos o rescisión de contratos.

- Aquí viene la primera de las diferencias, que ya hemos comentado anteriormente, y es que antes sólo podía comunicarse el inicio de estas negociaciones ante una situación de insolvencia inminente o actual, y ahora puede comunicarse ante una situación de “insolvencia probable” (2 años antes).

- Otra de las novedades es que, habiéndose iniciado las negociaciones de un Plan de Reestructuración a instancia de los acreedores, si el deudor solicitara el concurso de acreedores (de forma defensiva y con el único fin de “bloquear” la aprobación del plan) el Juez, a instancia del Experto de la Reestructuración (si hubiese sido nombrado) o por acreedores que representen un 50% del pasivo que pueda quedar afectado por el plan, podría suspender la tramitación de dicha solicitud si existe posibilidad de que la reestructuración tenga éxito. Si al cabo de 1 mes no se hubiese solicitado por los acreedores la homologación del plan, el juez continuará con la tramitación del concurso voluntario.

- Mínima intervención del Juez: en principio, sólo interviene al final, en la fase de homologación del plan.

- Pueden afectar tanto al pasivo como a los fondos propios y al activo de la empresa. Es más, pueden incluso contemplar la venta parcial o total de la empresa (dicha venta, además, puede ser realizada a los trabajadores). También pueden afectar a la resolución de contratos con obligaciones recíprocas pendientes de cumplimiento y de alta dirección, siempre en “interés de la reestructuración”.

- Novedades en cuanto a la formación de clases y votación: la nueva ley establece que los créditos que vayan a verse afectados por el Plan de Reestructuración deberán agruparse por clases de cara a la posterior votación. Si bien se da bastante margen de maniobra a los impulsores del plan (deudor o acreedores) en la configuración de cada clase, la ley menciona algunos criterios generales para asegurar cierta objetividad:

Configuraciones potestativas, donde cabe la separación en distintas clases:

-

- Por igualdad de rango concursal.

- Por naturaleza/tipología del crédito (financiero, proveedores, laborales, públicos, etc.).

- Por la existencia de conflicto de intereses (o existencia de “interés común”).

Configuraciones necesarias, forzosamente constituirán una clase única:

-

- Los créditos con garantía real, salvo que se justifique su agrupación en distintas clases por la heterogeneidad de los bienes/derechos gravados.

- Los créditos de derecho público (TGSS y AEAT, etc.).

- Los créditos de aquellos acreedores que sean pymes, cuando el Plan de Reestructuración suponga para ellos un sacrificio superior al 50% de importe de su crédito.

Aunque no sean una clase separada de acreedores, se concede derecho de voto a los socios en caso de deudor persona física cuando les afecta la reestructuración.

Tanto el deudor como acreedores que representen más del 50% del pasivo que pueda quedar afectado por el Plan de Reestructuración podrán solicitar al juez competente confirmación de la formación de clases antes de proceder con la votación. Se trata de un trámite incidental potestativo y previo de “preaprobación” de las clases diseñadas por los impulsores del plan, en caso de duda sobre la posibilidad de un trato singular injustificado para una concreta clase de acreedores. El incidente se resuelve en sentencia y cierra la vía de impugnación del auto de homologación en cuanto a la legalidad de la formación de las clases.

Votación: todos los acreedores afectados tienen derecho de voto ponderado en función del importe nominal de su crédito. El plan se entenderá aprobado si obtiene el voto favorable de 2/3 del pasivo incluido en cada clase (3/4 de en caso de créditos con garantía real).

Para proceder a la homologación del plan, éste debe tener un contenido mínimo y debe ser notificado a todos los acreedores afectados. ¿Por qué es importante que se homologue el plan? Porque si se homologa el plan y la deuda afectada por el mismo representa más de la mitad del pasivo total del deudor, el contenido de dicho plan gozará de protección frente a acciones rescisorias.

- Planes no consensuados y arrastres: un Plan de Reestructuración puede ser homologado aún no habiendo sido aprobado por todas las clases de acreedores:

- El plan puede arrastrar a acreedores disidentes dentro de una misma clase (“arrastre intra clase” o “cramdown”) y

- Puede arrastrar a clases enteras de acreedores disidentes (“arrastre inter-clases” o “cross-class cramdown”) o incluso a los socios, aunque el plan contenga medidas que, según la ley societaria, requerirían de su consentimiento, en caso de insolvencia actual o inminente.

Los efectos del plan podrán extenderse también a las garantías personales o reales prestadas por cualquier otra sociedad del mismo grupo no sometida a dicho plan, cuando la ejecución de la garantía pudiese causar la insolvencia de la sociedad garante y de la propia deudora.

¿Qué hace falta para que puedan tener lugar estos arrastres y se homologue el Plan de Reestructuración?

- Es suficiente con que el plan haya sido aprobado por una mayoría simple de clases, entre las cuales al menos una de ellas sea una clase de créditos con privilegio especial o general.

- Si no se logra esa mayoría, bastaría entonces con que una clase (distinta de los socios) haya votado a favor, siempre que se trate de una clase que hubiese recibido algún pago, de conformidad con los rangos concursales, de haberse vendido la empresa (en este caso es necesario determinar el valor del deudor como empresa en funcionamiento).

Impugnación del auto de homologación del PR:

- Planes consensuados: si el plan es aprobado por todas las clases de créditos y por el deudor y sus socios, los acreedores disidentes podrán impugnarlo cuando el sacrificio de sus créditos sea manifiestamente mayor al que resulta necesario para garantizar la viabilidad de la empresa, o cuando el plan no supere la “prueba del interés superior de los acreedores” (el valor de la empresa en funcionamiento conforme al plan de debe ser superior a su valor de liquidación).

- Planes no consensuados: si el plan no ha sido aprobado por todas las clases de créditos o por los socios, el texto opta por la “regla de la prioridad absoluta”, según la cual “nadie puede cobrar más de lo que se le debe ni menos de lo que se merece” (la deuda senior debe cobrar antes que la deuda de menor rango y, por último, los accionistas). Sin embargo, se prevé una excepción a esta regla, pudiéndose homologar el plan no consensuado, a pesar de no cumplirse, cuando dicho plan sea imprescindible para asegurar la viabilidad de la empresa y los créditos afectados no se vean perjudicados injustificadamente.

En cuanto a las operaciones necesarias para el éxito de la negociación o de la ejecución del Plan de Reestructuración, a la financiación interina y a la nueva financiación contenida en el Plan de Reestructuración homologado: la ley establece un nuevo régimen que les protege frente a acciones rescisorias, frente a la subordinación de la financiación otorgada por personas especialmente relacionadas y la consideración del 50% de su importe como crédito contra la masa en caso de concurso posterior (se incentiva así a las partes para que tengan en cuenta un escenario de incumplimiento del plan durante su negociación y regulen los posibles remedios frente al mismo o las consecuencias en caso de producirse).

-

Experto de la Reestructuración

Se trata de una nueva figura cuyo nombramiento se contempla en varios supuestos en la fase “pre-concursal”:

- Cuando lo solicite el deudor si se está negociando o se va a negociar un Plan de Reestructuración, o cuando lo soliciten acreedores que representen más del 50% del pasivo que pueda verse afectado por el Plan de Reestructuración (y entre el 35% y el 50% en determinadas circunstancias), al objeto de asistir al deudor y a los acreedores a negociar y elaborar el plan. El/los solicitante/s propondrán el experto y asumirán los honorarios correspondientes, aunque el juez podrá designar un experto diferente al que se haya propuesto.

- Cuando, solicitada por el deudor la suspensión general de ejecuciones singulares o la prórroga de esa suspensión, el Juez lo considere necesario para salvaguardar el interés de los posibles afectados por la suspensión.

- En el caso de Planes de Reestructuración no consensuados que hemos mencionado antes, cuando no ha votado a favor del plan una mayoría de clases, se nombra un Experto de la Reestructuración para que elabore el informe de valoración de empresa en funcionamiento.

- También puede ser nombrado, a solicitud del deudor en situación de insolvencia probable, inminente o actual, para recabar ofertas de adquisición de una o varias unidades productivas (aunque hayan cesado su actividad): el llamado “pre-pack” que ahora regula la nueva ley, y que ya venía aplicándose en la práctica en algunos Juzgados, como el de Madrid, Barcelona o Málaga.

Sustitución del Experto de la Reestructuración:

- Los acreedores que representen más de la mitad del pasivo que pudiera quedar afectado por el Plan de Reestructuración podrán pedir al juez la sustitución del experto nombrado a solicitud del deudor o, en su caso, de una minoría de acreedores.

El experto debe ser diligente, independiente e imparcial, y en ningún caso interviene o supervisa los poderes de administración y disposición patrimonial del deudor.

Para poder ser nombrado Experto de la Reestructuración, el profesional deberá contar con experiencia en reestructuraciones o cumplir con los requisitos para ser Administrador Concursal.

TÍTULO V – Régimen especial

Aplica a personas físicas o jurídicas que realicen actividad profesional / empresarial, que tengan menos de 50 trabajadores y un volumen de negocios anual o balance general anual no superior a los 10 millones de euros, y que no sean microempresas. En estos casos, la ley establece que:

- Los Planes de Reestructuración no pueden imponerse a este tipo de deudores, ni, cuando sea necesario su acuerdo, a sus socios (es decir, se necesita aprobación del deudor o de los socios, en su caso, para solicitar la homologación del plan).

- Sólo el deudor podrá solicitar al Juez la confirmación de la formación de clases.

- Ni los acreedores ni el Experto de la Reestructuración pueden paralizar la solicitud de concurso voluntario, ni pueden solicitar prórrogas de los efectos de la comunicación.

- No se aplica la “regla de prioridad absoluta”, y la ley opta por permitir la homologación de planes que respeten una prioridad relativa, es decir, es suficiente con que la clase o clases de acreedores disidentes reciba un trato más favorable que cualquier clase de rango inferior.

- Con una finalidad facilitadora y de reducción de costes, la ley prevé la elaboración de unos modelos oficiales de Planes de Reestructuración que podrán ser utilizados preferentemente por las pequeñas y medianas empresas.

Créditos avalados por el ICO:

- Estos créditos tendrán la consideración de financieros a efectos de la formación de clases en los Planes de Reestructuración, y tendrán rango de crédito ordinario, sin perjuicio de la existencia de otras garantías otorgadas.

- Para estos créditos, el Plan de Reestructuración no podrá prever capitalizaciones de deuda, cambios de deudor o de ley aplicable, ni la conversión del crédito en préstamo participativo o en cualquier otro crédito de características o de rango distintos de aquellos que tuviere el crédito originario.

- Para que una entidad financiera titular de un crédito avalado por el ICO pueda votar a favor del plan, debe tener el consentimiento de la AEAT, so pena de perder el aval.